안녕하세요, 미국인생주식입니다 •‿•

오늘은 5% 이상의 배당금이 있는

배당 주식들을 알아보는 시간 가져보도록 할게요 !

🐱 AT & T : 높은 배당금 요구

AT & T는 올해 흥정을 했던 배당금 귀족이지만 오래 머물지 못할 수도 있다. 거대 통신 회사인 S & P 500 지수는 지난 12개월 동안 5% 이상 상승했지만 2021년에는 9% 이상 상승했습니다. 이 회사는 36년 연속 배당금을 올렸으며 현재 6.64%의 수익률을 기록하고 있습니다.

2021년 1분기 매출은 전년 대비 2.7% 증가한 439억 달러로 보고 되었습니다. 순이익은 2020년 같은 기간에 비해 60% 증가한 79억 달러로 증가했으며 회사의 현금 흐름은 전년 대비 51% 증가한 59억 달러로 기록되었습니다. 배당금은 63.5%의 비율로 안전합니다.

회사 비즈니스의 세 부문 모두 성장을 보였습니다. 통신 부문에서는 후불 전화 가입자가 6,480만 명으로 연속 0.76% 증가했습니다. 매출은 281억 달러로 전년 대비 5.2% 증가했습니다. WarnerMedia 부문의 매출은 85억 달러로 전년 대비 9.8% 증가했습니다. 이 회사의 라틴 아메리카 부문은 2020년 같은 분기의 12억 8천만 달러에 비해 13억 달러의 매출을 올렸습니다.

AT & T의 가장 큰 우려는 부채입니다. 장기 부채는 1,608억 달러로 연속 4% 증가했습니다. 연간 순부채 대 조정 EBITA는 3.13으로 작년 2.63에 비해 증가했습니다. 1분기 실적 발표와 관련해 파스칼 데스로치 CFO는 올해 부채 상환에 주력할 계획이라고 말했다.

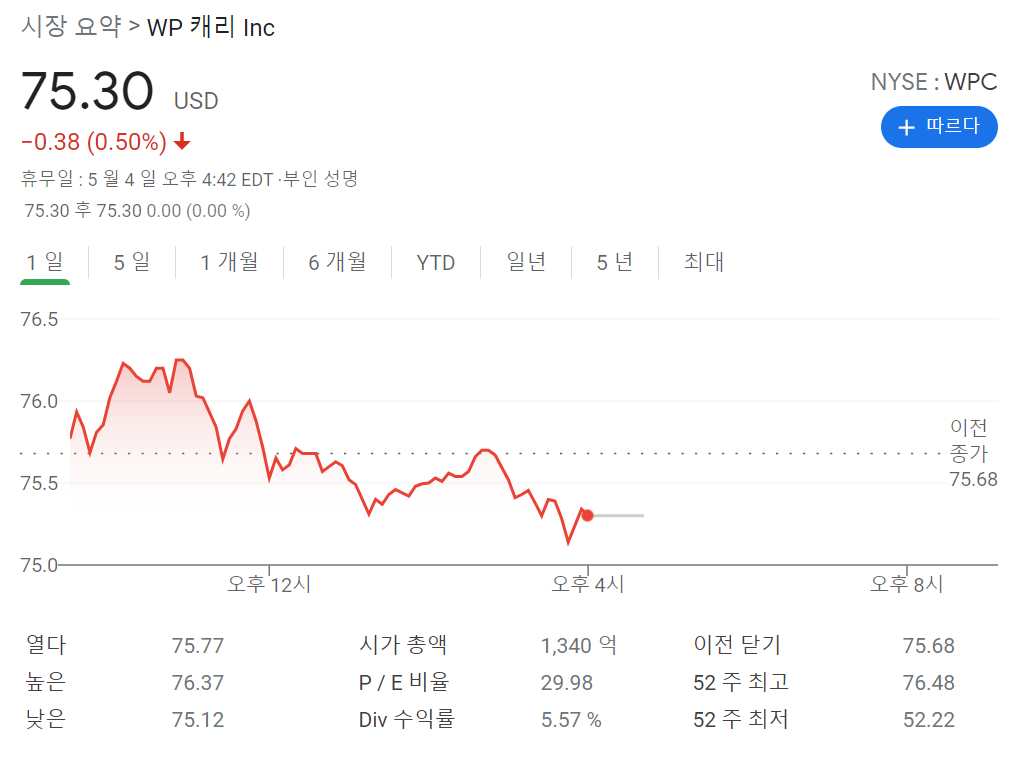

🐱 WP Carey : 분기마다 인상

WP Carey는 지난 12개월 동안 24% 이상, 올해 7% 이상 주가 상승을 목격했습니다. 회사의 배당금은 5.6%의 수익률을 제공합니다. 이 회사는 3월에 주당 $ 1.046에서 $ 1.048로 상승하는 등 79분기 연속 배당금을 인상했습니다. 다각화된 부동산 투자 신탁 (REIT)은 산업, 창고, 소매, 사무실 및 셀프 스토리지 자산을 포함하여 25개국에 걸쳐 1,274개의 자산을 보유하고 있습니다.

이 회사는 4분기 AFFO인 2억 1,260만 달러가 전년 대비 4% 감소했음에도 불구하고 지난 3분기 동안 운영 조정 자금 (AFFO)이 증가했습니다. 2020년 AFFO는 희석 주당 4.74달러로 2019년 대비 5.2% 하락했습니다. 회사는 전염병에 거의 당황하지 않았습니다. 5월 계약 임대료의 96%를 받았을 때 최저치를 기록했지만 4분기에는 그 수치가 99%, 1 월에는 98%까지 백업됩니다.

23년 연속 분기 배당금을 올렸을 뿐만 아니라 AFFO 배당률 (12개월 후)은 88.19로 REIT에 대해 보수적입니다.

🐱 Sabra Healthcare : 무시하기 어려운 성장 추세

의료 시설을 전문으로 하는 REIT 인 Sabra Healthcare는 작년에 배당금을 0.45달러에서 0.30달러로 삭감했지만 아직 다시 인상하지 않았습니다. 그러나 그 트림에도 불구하고 회사의 배당 수익률은 6.6%입니다. 요양원에 중점을 둔 REITs와 요양원, 노인 생활 시설 및 전문 병원을 소유한 Sabra가 역풍에 계속해서 대처하고 있습니다. 많은 사람들이 여전히 양로원 생활을 꺼리고 있으며, 4분기에 총점유율은 전년 대비 8.6% 감소한 80.2%로 떨어졌습니다.

기타 실망스러운 수치 : 회사의 주당 AFFO는 전년의 $ 2.08에서 $ 1.74로 하락했습니다. 그리고 4분기에 회사는 2020년 4분기의 0.42달러에 비해 주당 0.38달러에서 0.39달러의 AFFO라는 암울한 지침을 발표했습니다.

그렇다면 Sabra는 왜 볼 가치가 있습니까? 올해 회사 주가가 약 4% 상승한 것은 회사의 펀더멘털이 여전히 강하기 때문에 기회가 될 것이라고 생각합니다. Sabra는 대유행 시작부터 2021년 2월까지 임대료의 99%를 징수했습니다. 배당금에 관해서는 주당 정규화된 AFFO의 73%의 지불금 비율로 잘 덮여 있습니다. 회사는 또한 부채를 낮추는 일을 잘 수행하여 순부채 대 조정 EBITDA 비율을 5.7에서 4.9로 낮췄습니다.

요양원의 장기적인 예후는 인구가 계속 고령화됨에 따라 여전히 성장 추세입니다. 전염병은 양로원의 점유율 증가를 역전시켰지만 영원히는 아니었습니다. 한편, 회사의 배당금은 턴어라운드를 기다리는데 대한 좋은 보상입니다.

🐱 Williams Companies : 투자자들에게 혜택

Williams Companies의 주식은 지난 12개월 동안 31% 이상 올랐으며 올해는 21% 이상 상승했습니다. 현재 6.73%의 수익률을 제공하는 회사의 배당금이 매력적입니다. 회사는 지난 5년 동안 배당금을 높였습니다.

이 회사는 30,000 마일이 넘는 파이프 라인을 통해 국가 천연가스의 30%를 공급합니다. 작년은 석유 및 천연가스 가격이 하락한 석유 및 가스 회사에게는 어려운 일이었지만 Williams Companies는 자본 지출을 줄임으로써 2019년 동안 여전히 숫자를 개선했습니다. 조정 EBITDA 510만 달러는 전년 대비 2% 증가한 반면, 운영으로 인한 조정 자금 360만 달러는 전년 대비 1% 증가했습니다. 회사의 현금 배당률은 87.39%로 여전히 위태로운 수준이지만 2019년보다 낮았습니다.

회사는 작년에 분기 배당금 5.3%를 주당 0.40달러로 올렸고, 올해 이미 2.5%를 주당 0.41달러로 올렸다.

🐱 TFS Financial : 은행에 사용할 수 있는 배당금

클리블랜드에 본사를 둔 TFS Financial은 자회사가 저축 및 당좌 계좌를 가지고 있지만 모기지 대출을 제공하여 대부분의 돈을 버는 지주 회사입니다. 회사의 주가는 올해 10% 이상, 지난 12개월 동안 37% 이상 상승했습니다. 배당 수익률은 5.73%이며 현금 배당 성향 (TTM)은 45.9%입니다.

2020년 TFS Financial은 연간 매출액이 전년 대비 1.9% 증가한 5억 900만 달러를 기록했지만 6년 연속 매출 증가를 기록했습니다. 또한 지난해 연간 순이익은 8,300만 달러로 2019년보다 3.8% 증가했다.

이 회사는 지난 10년 동안 300% 증가한 배당금에 대한 약속을 강조했습니다.

✨ 좋은 상황을 최대한 활용

배당 성장과 높은 수익률로 인해 이 5가지 주식 모두 주목할 가치가 있습니다. 그러나 5 중 WP Carey는 회사의 분기별 배당금 인상 실적, 부동산 보유의 다양성 및 현금 상황의 일관성을 보면 가장 확실한 선택으로 보입니다.

🍼 출처 : The Motely Fool

이 포스팅은 추천이 아닙니다.

우리 모두가 투자에 대해 비판적으로 생각하는 게

우리가 더 똑똑하고, 더 행복하고, 부자가 되는데

도움이 되는 결정을 내릴 수 있습니다.

💗 이 글이 도움이 되셨다면 하트와 구독은 블로그 발전에 큰 도움이 됩니다 💗

'미국주식으로 인생역전 > 배당주' 카테고리의 다른 글

| 지금 당장 사야 할 믿을 수 있는 고수익 배당주 (2) | 2021.10.11 |

|---|---|

| 지구상에서 가장 안전한 고수익 배당주 5가지 (26) | 2021.10.10 |

| 지금 당장 사야 할 쉬운 배당주 (4) | 2021.08.16 |

| 잠재적인 주식 시장 붕괴를 극복하기 위한 3가지 기술 배당주 (11) | 2021.06.25 |

| 믿을 수 있는 고수익 배당주 (24) | 2021.05.08 |

댓글